Mire számíthatsz, ha hitelt vennél fel? Mi a menete a hiteligénylésnek? Miket érdemes átgondolnod? Hogyan válassz bankot és hitelezőt?

Ezekben a kérdésekben adunk tanácsot Neked, hogy sikeres lehess és ne legyen a hitelből probléma - létezik jó adósság is, amely elvezet a céljaidhoz, és nem tönkretesz!

A bankok hitel- és bankképes vállalkozásoknak adnak hitelt.

Bankképesnek minősülsz, ha a vállalkozásod túljutott a kezdeti korszakon, már van némi múltja (pl.: két lezárt üzleti év), és megbízhatóak az üzleti kimutatásai.

A bank, mint tudod, akkor ad Neked esernyőt, amikor nem esik az eső. A bank nem jótékonysági intézmény - pénzt akar keresni Rajtad.

A bank a betétesei felé elszámolási kötelezettséggel tartozik - ezért csak szigorú szabályok szerint hitelezhet, hiszen nem a saját pénzével "játszik".

Hogyan válassz bankot?

Induló vállalkozásként -ha most indul a céged és még bankválasztás előtt állsz, érdemes néhány bank honlapján, illetve esetleg személyesen tájékozódni, hogy az adott bank miként viszonyul a vállalkozásokhoz.

Lehet, hogy most még csak számlavezetésre van szükséged, de előbb- utóbb fel fog merülni, hogy legalább egy folyószámlahitelt szeretnél. Nagyon komoly eltérés lehet az egyes bankok üzletpolitikája között e tekintetben, van, amelyik kifejezetten keresi a mikro-,kisvállalati ügyfélkört, míg mások inkább a lakosságra vagy a nagyobb vállalatokra koncentrálnak.

Bevezetett cégként ha már megnőttél, megváltoznak a szempontok. Természetesen bankonként eltér, hogy ki mit tekint nagyobbnak, de alapszabályként néhány százmillió forint éves árbevétel (illetve a banki folyószámlán bonyolított forgalom) felett már egyedi elbánásra, VIP ügyfélkezelésre számíthatsz.

Felmerülhet, hogy a számlavezetési kondíciókat a vállalkozásra jellemző sajátosságokhoz igazítja a bank, hitel termékekből már nem csak a “dobozos” termékek lesznek elérhetőek számodra, külön kapcsolattartóhoz kerülhetsz, akit minden, a bankkal kapcsolatos kérdésben felkereshetsz.

Szóval, ha már elég nagy vagy, gondolj erre és tudatosan keresd a rád szabott lehetőségeket!

Miért számít a számlavezetés?

A banki hiteldöntésben fontos szerepet játszik a hosszú távú kapcsolat.

A bankok legszívesebben és legkönnyebben azt a céget hitelezik, amely náluk vezeti a számláját.

Van, amikor kizárólag.

Ha minden más feltétel azonos, a bank szívesebben ad hitelt annak a vállalkozásnak, aki évek óta nála vezeti a számláját. De mint mindenben, ebben is jelentős eltérések vannak a bankok között.

Egész más típusú számlavezetési szolgáltatásokra van szüksége pl. egy kis boltnak, amelyik bevételét kis összegű, jellemzően készpénzes forgalomból szedi össze, mint pl. egy könyvelő cégnek, amelynek az ügyfelei átutalással fizetnek.

Tehát, a számlavezetéssel kapcsolatban is gondold át, hogy mi jellemzi a cégedet (napi tranzakciók száma, kimenő utalások jellemző összege, készpénzes tételek, bejövő és/vagy kimenő devizautalások stb.) és keresd meg a megfelelő megoldást.

Egy magasabb havi számlavezetési díjat bőven ellensúlyozhat pl. egy kedvezőbb átutalási díj, ha sokat utal a céged.

A hitelképesség fizetőképességet jelent akkor is, ha jól mennek a dolgok és akkor is, ha nem.

A hitelképességi vizsgálat során a bank egyrészt arra kíváncsi, hogy mennyire vehető biztosra, hogy az üzleti terved meg is tudod valósítani (ehhez vizsgálni fogja a tulajdonosokat, a vállalkozás múltját, az üzleti tervet, az iparági kilátásokat, az üzleti partnereidet, a megrendelés állományodat stb.) és abból vajon következik-e hogy képes leszel törleszteni.

Másrészt azt fogja nézni, hogy amennyiben rosszul sül el a dolog, az általad felajánlott fedezet milyen mértékben képes biztosítani számára a hitel és kamatainak visszafizetését.

Ha induló cégként vennél fel hitelt, számíts rá, hogy várhatóan lassabban, drágábban és megnövekedett fedezeti, biztosítéki elvárások mellett fogsz tudni hitelhez jutni.

Jelentősen megnehezítheti számodra a hitelhez jutást, ha a céged nem működik lehetőleg 2, de legalább 1 éve, tartósan veszteséges, nem tisztázottak a tulajdonviszonyok, köztartozásod van, negatív hitelmúlttal rendelkezel, vagy nem tudsz megfelelő fedezetet felajánlani.

Hitelt általában nem használhatsz fel más hitel kiváltására, üzletrész, részvény vásárlására, a vállalkozásod tulajdonosaitól történő vagy cégcsoporton belüli tárgyi eszköz vagy ingatlan vásárlásra, de vannak természetesen eltérő esetek is.

A hitelezésből bizonyos tevékenységek eleve kizártak, ilyen a kábítószer előállítás, és -kereskedelem, a fegyverkereskedelem, a pénzmosás, a játék automaták üzemeltetése, a prostitúció elősegítése, a hulladékégetés és mérgező hulladék feldolgozása, az egyéb, bűncselekménynek minősülő tevékenység.

Legyen biztos és átgondolt üzleti terved!

A hitelfelvétel első lépése nem az, hogy elindulsz a bankba. Elsőként tervezz és számolj! Készíts üzleti tervet.

Gondold át, mire kíváncsi a bank egy hitelvizsgálat során, készülj fel a kérdésekre!

Gyűjts minél több információt a saját piacodról, beszélj a partnereiddel, ha lehetséges, kérj tőlük a jövőbeli együttműködésedre vonatkozó szándéknyilatkozatot, de még jobb, ha már szerződésetek is van.

Ne feledd, üzleti tervet első körben saját magadnak készítesz, hogy Te magad biztosan meggyőződj arról, mindent átgondoltál és tényleg érdemes megvalósítani, amit kitaláltál!

Ágyúval verébre?

A pénzügyi terved alapján döntsd el, mire van szükséged!

A finanszírozásnál fontos szempont, hogy a rendelkezésedre álló pénzeszközök és a kötelezettségek összhangban legyenek.

Igyekezz a rendszeres kiadásokat (anyag, bér) rendszeres bevételből fedezni, a hosszú lejáratú kötelezettségeket, mint például egy termelőeszköz vásárlása, hosszú lejáratú forrásból biztosítani. Ennek megfelelően össze kell hangolni a tényleges finanszírozási igényed és az igényelt hitel típusát, összegét.

Ne kérj több pénzt, mint amire feltétlenül szükséged van! Ha csábító is a lehetőség, rámehet a céged, és a magánvagyonod is, ha a felvett pénzt nem tudod okosan megforgatni a vállalkozásban.

Mikor hitelképes egy cég?

Hitelképes az a vállalkozás, amely alapesetben:

- • termékeit, szolgáltatásait rendszeresen értékesíti

- • jövedelmezően gazdálkodik

- • fizetési kötelezettségeinek időben eleget tesz

- • megfelelő fedezetet tud ajánlani.

Érdekesség a hitelezési szokásainkról

Európában a vállalkozások 80-85%-a hitellel működik, míg a magyar vállalkozások jóval kisebb hányada, kb. 20-25%-a vesz fel hitelt.

Magyarországon mintegy 570 ezer működő mikro-, kis- és középvállalkozás van mintegy 186 ezer fennálló hitelszerződéssel, melyből kb. 11 ezer szerződés beruházási-, 82 ezer pedig folyószámlahitelre vonatkozik.

Mi az a hiteltípus? Milyen esetekben milyen típusú hitelt válassz?

A hitel típusától függ, hogy mire használhatod fel az adott hitelt.

A beruházási hitelből tárgyi eszközöket, ingatlanokat stb. vásárolhatsz, bővíthetsz, fejleszthetsz. Ha a tevékenységedbôl fakadóan tartósan (hónapokon, esetleg éveken át) finanszírozásra van szükséged (pl. rendre hamarabb kell fizess a szállítóidnak, mint ahogy a vevôid Neked fizetnek), akkor forgóeszközhitelt keress.

Ha a finanszírozási igényed szinte naponta változik, hol „mínuszban”, hol „plusszban” lenne a bankszámlád, akkor a rulírozó (gördülő) folyószámlahitel a megoldás.

A rövid lejáratú kötelezettségeket lehet áthidaló, esetleg folyószámlahitelből fizetni.

Ugyanakkor komolytalan, mert túl kockázatos, ha például a beruházásaidat folyószámlahitelből tervezed fedezni, vagy ha jelentős eltérés van az igényelt hitelt összege, futamideje és az üzleti tervedből kiolvasható tényleges finanszírozási szükséglet között.

Ezeket a bankok jellemzően "kiszúrják" és nem nyújtanak Neked finanszírozást, a banki szakembereket nagyon nehéz, és nem is érdemes becsapni.

Röviden, számokkal alátámasztva meg kell tudnod indokolni, mennyit, mire és milyen futamidőre szeretnél kapni, és ennek alapján válaszd ki, hogy milyen hiteltípust szeretnél!

Miből törlesztesz?

A felvett hiteleid után a megfizetett kamat és egyéb díjak, jutalékok számodra költségnek minősülnek. Ezek fedezetéül az árbevételed szolgál.

A tőketörlesztést viszont az adózott nyereségedből kell tudnod megvalósítani, ehhez tehát nyereségesnek kell lenned.

Kamatot a hitel fennállását követően folyamatosan kell fizetned (az előre meghatározott kamatfizetési napokon), a tőke törlesztésére általában kaphatsz úgynevezett türelmi időt, azaz csak ennek elteltét követően kell elkezdened a tőketörlesztést.

Alapszabály: ha a kamatfizetés mellett tőkét is kell, hogy fizess, először mindig a kamatot kell kiegyenlítened és csak utána fizetheted ki az esedékes törlesztő részletet.

Mitől függ a kamat?

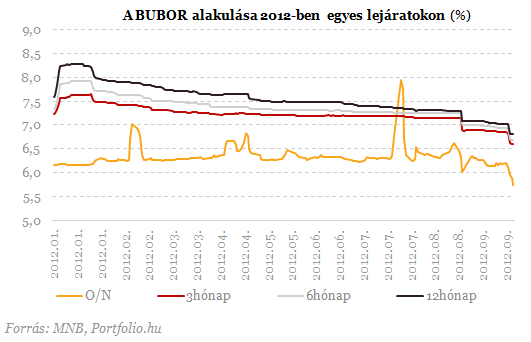

A hitel kamata = alapkamat + kamatfelár. Az alapkamat jellemzően valamely bankközi kamatláb (Forintban a Bubor vagy az Euribor) vagy a bank által meghatározott referencia kamat.

A Bubor (Budapest Interbank Offered Rate- Budapesti Bankközi Forint Hitelkamatláb) egy bankközi referencia kamatláb, melyet a Magyar Nemzeti Bank állapít meg minden nap.

A kedvezményes hitelek kamata sok esetben az Euriborhoz kötött, amely egy európai bankközi referencia kamatláb.

A kamatfelár lehetséges mértékét az adott konstrukció feltételei tartalmazzák, ezen belül pedig a bank kockázat megítélésétől, egyedi döntésétől függ.

Milyen banki díjak léteznek a hitelfelvételnél?

Minden bank különféle elnevezésű és számítási módú díjakat számol még fel a hitelek mellé.

Ezeket az általános szerződési feltételekben és tájékoztatókban, hirdetményekben a bankok honlapjain minden esetben megtalálod, letöltheted, és érdemes előre alaposan átnézned.

Van szerződéskötési díj, rendelkezésre tartási jutalék, folyósítási jutalék, projektvizsgálati díj, módosítási díj és így tovább.

Ezek az egymásra rakódó díjak nagyon jelentősek lehetnek, a hitel összegének több százalékát is elérhetik, ezért feltétlenül figyelembe kell őket venned, mielőtt döntést hozol.

Kamatszámítási egyszeregy

A megadott kamat mindig éves kamatot jelent. A kamat nem egyenlő a hitel összes költségével - azt a Teljes Hiteldíj Mutató (THM) szabja meg kötelezően.

365/360 alapon, a ténylegesen eltelt napokra számolva a fennálló tôketartozás után fizetendô meg.

Pld. egy 12% kamatozású, negyedéves kamatfizetésű kölcsön kamata az első kamatperiódus (azaz negyed év) után = (tőkeösszeg x 0,12) x ténylegesen eltelt napok száma / 360.

A kamat lehet fix (azaz pld. évi 12%) vagy változó, ebben az esetben valamely kamatlábhoz (pld. Buborhoz) kötött, de az adott kamatperiódusra ilyenkor is rögzített.

Például egy 2015 április 15-én 1 évre felvett 3 havi Bubor + 5% kamatozású kölcsön után az első 3 hónapra az április 15-én érvényes 3 havi Bubor + 5% kamat fizetendő meg az első kamatperiódus végén, azaz 2015 július közepén.

Te mit kockáztatsz?

Mindenki elvárja, hogy a tulajdonos maga is tegyen pénzt egy vállalkozásba.

A hüvelykujjszabály szerint az összes vállalati forrás legalább 30-35%-a saját (azaz a tulajdonos forrásaiból) kell, hogy származzon.

Induló vagy kisméretű cégeknél ez az arány még magasabb is lehet. Fontos a fokozatosság!

Egy olyan vállalkozás, amelyik még soha nem vett fel hitelt valószínűleg kisebb eséllyel pályázik egy 10 éves beruházási hitelre.

Hitellel élni meg kell tanulni. Meg kell szokni, hogy a havi törlesztő részletet, ha törik, ha szakad, ki kell tudnod fizetni. A fizetési késedelem egyszerűen megengedhetetlen, a jövő beni hitelfelvételi esélyeidet nagyon komolyan rontja.

A hitelezés, mint minden üzlet általában, a bizalomra épül!

A bankok mindenképpen elvárják, hogy számlát vezess náluk.

Ezáltal van rálátásuk a cég működésére, nyomon tudják követni, hogy a fizetési kötelezettségeinek rendben eleget tesz-e.

Mi az a THM?

A különféle hitelek összköltségeinek kiszámítását és összehasonlítását hivatott segíteni az ún. THM (Teljes Hiteldíj Mutató), amely a hitellel kapcsolatos összes költséget éves kamatosítja (vagyis átszámolja, mintha minden díj kamatként kerülne megfizetésre), ezáltal az egyes konstrukciók “összköltsége” összevethetővé válik.

Sajnos a THM közzététele csak a lakossági hitelek esetében kötelező a bankok számára, tehát a vállalkozásod számára felveendő hiteleknél nem lesz feltétlenül a segítségedre.

Mit ajánlhatnak cégednek a bankok?

Ha úgy érzed, bank- és hitelképes vagy, kész az üzleti terved, látod, hogy mikor, milyen finanszírozásra van szükséged, elkezdheted feltérképezni a lehetőségeket.

Elsőként derítsd fel, mire számíthatsz a jelenlegi bankodnál,vagy kérd a segítségünket abban, hogy összevessük számodra a bankok kínálatát!

Először is a bankok kínálnak általános vállalkozói hitelkonstrukciókat, másrészt a bankok többségénél elérhetőek kedvezményes, állami támogatáselemmel bíró konstrukciók is.

Ezen túl speciális kedvezményes konstrukciók állnak az agrárvállalkozások rendelkezésére, illetve a bankok maguk dolgoztak ki egyedi lehetőségeket pl. háziorvosok, gyógyszertárak stb. számára, illetve azokra az esetekre, ahol a hitel célja állami támogatás megelőlegezése.

Kérj tájékoztatót, ha mindez bővebben érdekel! info@starwork.hu

Segítünk a legmegfelelőbb forrás kiválasztásában.

Mi jellemzi általában a hitelkonstrukciókat?

A bankok általában komplett hitelezési termékcsaládokkal várják a hitelképes vállalkozásokat.

Ezeket egészítik ki az általunk is forgalmazott kedvezményes konstrukciók.

Kamatozás és az egyéb díjak vonatkozásában a bankok saját konstrukciói sokszor drágábbak, míg a kedvezményes konstrukciók kamatozása alacsonyabban, jelenleg évi 0,8-4,8 százalék között alakul és gyakran az egyéb díjak tekintetében is kedvezőbbek.

Ugyanakkor a kedvezményes konstrukciók –éppen az állami támogatástartalom miatt- gyakran jelentősen nagyobb adminisztrációval járnak, nehezebben lehet hozzájutni.

Út a hitelhez...mit fog kérni a bank?

Jellemzően az alábbiakat:

•hitelkérelem és adatszolgáltatási lapok

•az elmúlt 2 év éves beszámolója, mérlege, eredménye

- előző évi záró főkönyv, korosított vevő-szállító analitika

- nyilatkozat a legnagyobb vevőidről, szállítóidról, az árbevétel százalékában

- aláírási címpéldány, 30 napnál nem régebbi cégkivonat, társasági szerződés

- cégvezető, tulajdonosok személyes okmányai

- NAV és önkormányzati 0-s igazolások, igazolás a köztartozás-mentességről

- Rendezett munkaügyi kapcsolatokról szóló nyilatkozat

•beruházási hiteligény esetén külön adatszolgáltatás a beruházásról

•nem számlavezető ügyfelek esetében a számlanyitáshoz szükséges dokumentumok

•a felajánlott fedezetekhez kapcsolódó dokumentumok

Miután a bank befogadja a hitelkérelmet, először a scoring-rendszer, majd a banki hitelbizottság (cenzúrabizottság) és a kockázat-értékelés (kocka) dönt róla - komolyabb hitelek esetében, ahol nem automatikus az elbírálás.

Számíts rá, hogy a hitelkérelem beadásától számítva akár hónapok is eltelhetnek, mire végleges döntés születik.

Pozitív döntés esetén szerződéskötésre, majd folyósításra kerül a sor, jellemzően 30 napon belül.

Tudnod kell, hogy a hitel fennállásának teljes ideje alatt a bank kötelezően nyomon követi a vállalkozásod működését, időről időre adatokat, menet közbeni jelentéseket kell majd szolgáltatnod, ezt hívják hitel monitoringnak.

Mi történik, ha nem vagyok hitelképes? Elutasít a bank?

Akkor is több lehetőséged van, ha a bank elzárkózik a hitel nyújtásától (akár úgy, hogy el sem jutsz a hitelkérelem beadásáig vagy negatív döntés születik). Természetesen fontos kiderítened, hogy mi az elutasítás oka.

Ne csüggedj - fordulj hozzánk! Több bank ajánlatát megversenyeztetve segítünk, ha céged nem hitelképes - azzá tesszük közösen!